集成电路产业是大脑和心脏,传感器是五官和四肢,算法是意识和灵魂,三者共同构成电子信息技术的核心底层。本文重点写些集成电路微观三要素PPA(Performance,Power,Area)和宏观三要素APP结合对半导体产业投资的逻辑影响,凝练成六要素同各位看集成电路产业和项目的大咖探讨。部分观点引用清华大学魏少军教授和国科投资董事总经理王琰总,列表引用大联大王志杰总,在此致谢!读十年书不如跟大牛学习,感谢请教学习过的各位大牛。(文章按照部分反馈修改并增加汽车电子和光电芯片的内容)

集成电路即芯片到底是什么?晶体管是什么?整清楚这两个概念在BP稍微一讲忽悠非专业技术人员就占了先机(坏笑),这两个问题其实关注半导体行业的好多人士经常混淆,把半导体和集成电路认为是一个概念,在此先做个澄清。半导体分为分立器件、光电器件、传感器和集成电路四大类产品,集成电路是半导体的代名词,占据半导体产品80%以上市场占有率。目前集成电路的微观机理到现在还是没有研究透,其实集成电路核心是晶体管,魏少军老师形象的比喻就是大坝水闸:当大坝闸门合上,无水流出,水力发电机就无法发电;当闸门打开,水流涌出,水力发电机就可以输出电流。闸门的开合直接影响到了水力发电机的运转,这就是用一个弱信号,去控制了一个强信号。晶体管的基础原理,就是“放大”,用小电流去控制大电流。

读者朋友搬好小板凳看好(看BP聊项目的时候飙出这两个指标又是让人刮目相看滴):

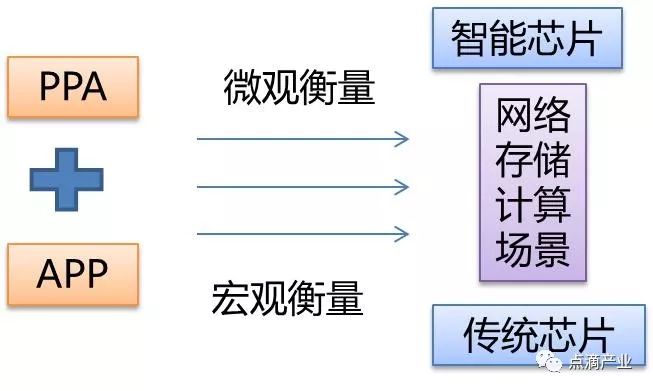

PPA和APP是完美的结合,是微观和宏观的有效补充,能成为卖芯片的致胜法宝、成为投资企业的葵发宝典(坏笑)。第三部分用PPA和APP分析集成电路的创业机会。

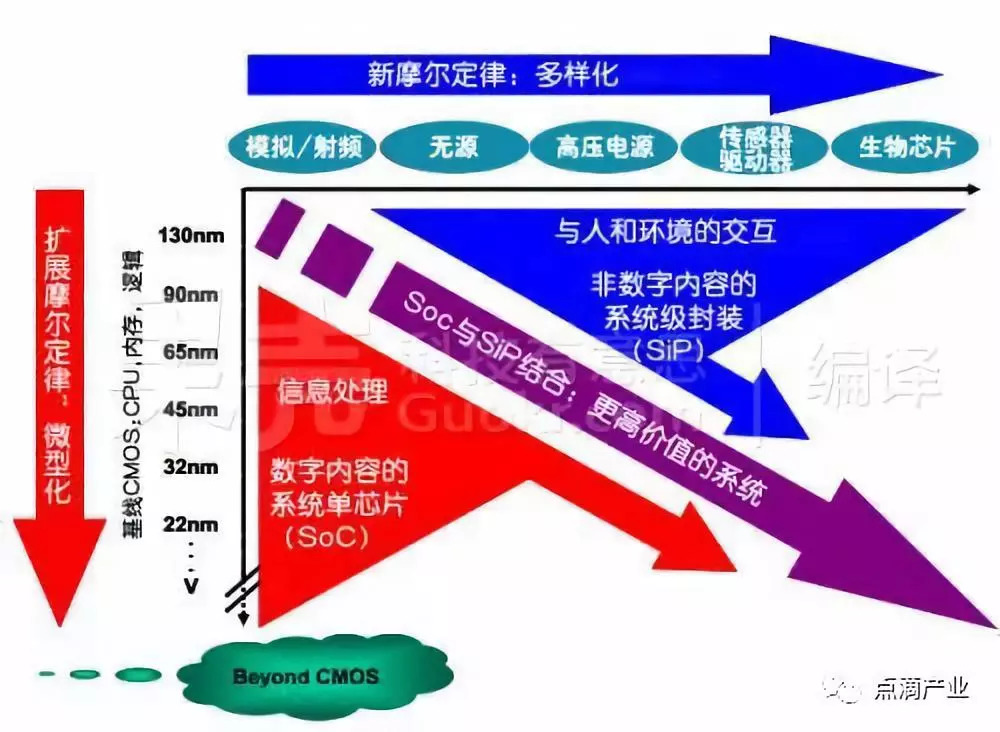

PPA是Performance,Power,Area的简称,集成电路的内部的微观概念,从1958年晶体管诞生之日起,随着摩尔定律和迪纳德定律的延续发展,集成电路的PPA成为集成电路行业最重要指标,一直在产品中强调更高的性能,更低的功耗,更小的面积(成本)。

PPA看起来简单,其实是钱堆出来的游戏。实现是以数百亿美元的产线工艺和致力于先进工艺研发大咖们努力实现,玩家也慢慢变得集中。在16nm工艺节点,研发一颗芯片的成本为1.5-2亿美元,销售至少3000万颗才可能收回成本。在先进的技术方面,半导体圈都想做的是突破冯诺依曼架构和超越摩尔定律,美国电子复兴计划充分引领了前沿技术方向:敏捷设计:包括下一代EDA以及开源硬件,超高效计算:软件定义可配置架构——主要指下一代众核处理器系统;domain-specific SoC——目前大多分布在在通信信号处理领域;下一代3D集成技术——超越摩尔;下一代内存技术——包括内存内计算,突破冯诺伊曼架构的瓶颈。

设计成本也是问题之一。据IBS称,一般而言,IC设计成本已从28nm平面器件的5130万美元上涨到7nm的2.97亿美元和5nm的5.422亿美元。但是3nm的IC设计成本从5亿—15亿美元不等。15亿美元这一个数字涉及到英伟达的复杂GPU。

APP是Application,Price,Property的简称,集成电路的宏观的概念,现在对于芯片企业来讲要把芯片卖出去在微观的基础实现下,面对新的需求,需更加关注应用市场,更加关注价格甚至性价比,关注产品整体的性能参数,在碎片化的市场中寻找出路。

没有难的创业,只有难的技术。在目前号称融资难的年份,相信在半导体行业只要某个领域核心技术突出,融资还不是问题,就是看你要多少估值。

集成电路看似门类分为数字电路和模拟电路,但技术专一性非常强,干了十年的数字对模拟积累还是不太懂,比如做电子保护模拟芯片的对LCD驱动基本不懂,做模拟的几十万产品门类差别也不小,创业方向线. 集成电路创业难在哪?

集成电路项目普遍回收周期长,一般从2-3年研发,芯片流片出来到客户产品验证,这一般5-6年时间过去了,在加上产品上市的时候电子信息产品方向如果发生明显的变化,这次流片就可能“打水漂”,上千万甚至上亿的研发费用付之东流。仔细看现在的上市公司兆易创新、圣邦微电子等企业都是在05/06年时候成立的,还有共同点是当时海外回归国内的创业者,到上市都基本经历过10年的时间。真正能碰上在比特币风口下异军突起的比特大陆、嘉楠耘智等企业机会少之又少。

压力大体现在两方面:一是好多天使轮融不到钱的项目,需要资金流片(先进制程动不动千万级别),早期都是拿自己以前赚的钱、拿房子甚至身家性命(包括健康)来创业。认识个电源管理芯片的赵总,他开玩笑的说我之前在芯片原厂和代理工作,5年前出来创业,用我的房子做了启动资金,现在一年销售1.23亿左右,团队70个人,利润率相对不是太高,每天活的压力巨大,同期朋友在深圳买的几处房子增值远超于了好多。二是芯片创业者普遍年龄偏大,承受的失败压力、公司生存压力巨大,想想好多目前现金流还不错的都是大量白发的。三是集成电路公司包括大部分企业的税收方面相比来说较高,需减轻部分企业压力。

在物联网时代,应用的碎片化对于集成电路企业来说就是“说不出的痛”。终端的变化总是让人去赌、流量入口都是兵家必争但是难以抉择之地,PC这个出货巨大的“桶金”都随着手机的竞争持续下滑,部分芯片都早开始着手转型,目前的指纹识别同样面临屏下指纹需求带动,选择一个能相对“一劳永逸”方向较为重要,要不就是核心技术点留下再去转型,,比如现在的杭州国芯,从数字电视传统芯片转向语音芯片为出门问问、ROKID等提供定制化芯片+方案,迈的时间点目前来看还比较好。

PPA和APP分析每个终端需要的感知、计算、网络、存储、算法及场景方面,对比国外的半导体上市企业,在每个大的细致划分领域下如CPU、模拟芯片、FPGA等都是2-3家企业,国内上市的半导体公司最终会比国外多,但最多每家4个,所以在每个领域投中这2-3家是要专业度的,要不就是在上市这么难的条件下(3年净利润1个亿以上,最后1年净利润8000万以上)寻求到好的可以被并购的标的,到底怎么找到呢?其实开玩笑的测八字、面相和风水是基本不可能的,但分析过PPA和APP之后再测可能成功率更高(坏笑):

80%市场吃肉,后两个占20%喝汤),每个细分产品领域的上市公司不超过3-4个,一般是2个左右。创业和投资怎么选中这两个,是个学问!是种运气!是种坚持!

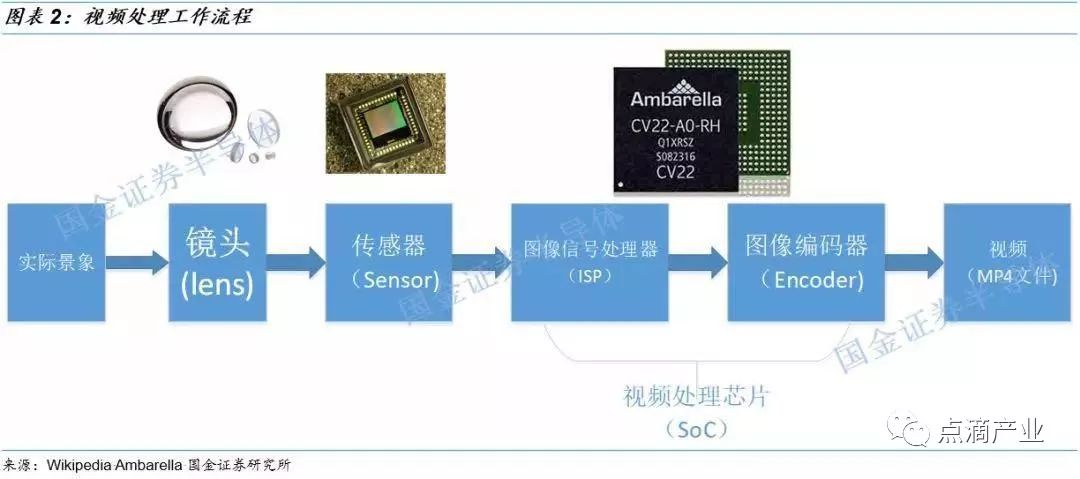

图像传感器作为眼睛,相比于人眼应用率至少在60%以上,20%是语音,其余20%为手势等交互,进而涌现出创新企业打算动这块大蛋糕,抢占索尼、三星、豪威的市场,进入安防、交通、汽车等等方向,图像传感在PPA中功耗的关注点较强,同时对于APP中模组的整体性能和价格现在成为新企业进入市场之间的竞争行列的敲门砖,先进入低阶的像素应用,逐步高端才可能,国内思特威、锐芯微、长辰、芯仑都在进入,在安防、消费端相对好进入,但在汽车端需打磨几年再去抢市场吧。

同步说下图线传感后续处理过程的ISP和编解码芯片,编解码芯片台湾晨星和华为海思占据大部分的市场占有率,后来者就别去抢着玩了,ISP芯片对于PPA都需实现,同时APP的应用和价格同样重要才可以同安霸等竞争,国内富瀚微电子和兴芯微都做的不错,都是行业内坚持10年的老兵,个人觉得一个做芯片的能坚持10年,就去投吧,只要赶上一个风口就起飞了,除非创始人真是老被风巧妙躲过。

MEMS一句话总结是需要的应用多,创业机会多,但碎片化极其严重。对投资人来讲,消费级市场大,但价格战明显,找些能搞定工业应用的MEMS企业是好的标的。现在的集成MEMS是市场的重点青睐者,语音、压力等,但这个门槛设计也重要,但在工艺上面的重要性更高一筹,工艺就是跟PPA的面积、功耗和性能有直接关系,APP的新的应用也需不断开拓,未来的MEMS必须还是IDM的模式,敏芯微李刚总也是做了10多年了,未来应该还是会规划自己的线。但整体国内的MEMS厂商在消费级还是价格战的套路,如果能在APP中攻入工业级日子就会好过些,利润能高点。还有一点国内前十的MEMS除了歌尔声学和瑞声科技在百亿量级,其余的营收都不是太高,范围都是亿级别,大多分布在在江苏,江苏美新被私有化、迈瑞微、敏芯微、芯奥微和河北美泰电子都还是可以的企业。耐威科技在新的收购从军工转向消费的转型下,结合IDM工厂也会有好的发展。涌现的新企业通用微在交互音频声学MEMS和一体化模组也有大的野心。

激光雷达和毫米波雷达的公司在近两年像雨后春笋般不断涌现,不仅有明星创业,也有稳扎稳打的创业者,还有逐步从一个雷达软硬件向上游芯片延伸的企业,其实国内速腾、禾赛、思岚、北科天绘再加上饮冰科技、毫米波雷达、森思泰克等终端的企业重点是在APP中先找到应用落地,瞄准车、测距还是测绘,选中一个深扎下去,只瞄准车的落地进程熬得起也可以,但目前看L4-L5周期还长的狠。

做芯片的加特兰、西安飞芯、镭神智能、饮冰科技、宁波晟德、清华部分老师等落地创业都是24G芯片作为底子,77G作为目标PK德州仪器和英飞凌,个人自己的观点,机会还有,但进入车方向周期太长,创始人团队背景重要尤其芯片背景,PPA中的功耗和重要的射频芯片谁来做关系重大,建议现有底芯片的落地后再去探讨高制程的产品,这样你才能活着碰到自己的竞争对手。

5G是必然也必定成为市场爆发的应用点,5G是智能化的概念,但总体实现都是基于传统的,这个也放在这一起来说,总体来讲5G的PPA功耗目前还是大问题,成本慢慢的升高,玩家慢慢的变少,但高配置手机的国产替代需求是增量,对于通信来讲,基站-天线-射频前端-基带-AP都是大玩家,基带和AP小玩家除了戴保家总的ASR就别去掺和了,天线信维通信也做的不错了,射频前端LNA-PA-滤波器、双工器、开关在5G时代将爆发爆发再爆发,除了PA都是中国现在最弱的环节,开关和LNA卓胜微电子国内算是突破出一条路,将于近期上市,滤波器国内诺思微、汉天下、上市的信维通信和将上市的卓胜微电子都想抢占5G时代一个手机40颗的滤波器,但目前整体看来同skywords差距还是明显,还有小观点如果想做滤波器没有产线只去研发自己觉得直接可以去Pass了,做出来成本高难卖出去也比较难融到钱。手机中的蓝牙、WIFI、定位、陀螺仪、驱动芯片、指纹芯片,个人觉得能打进一两家手机大厂的供应链就有投资的价值和创业的机会。只要核心技术点能单点突破,一直还是有新的创业和投资机会,恒玄科技同样是好的范例。

一位雷达方面的大牛说“射频微波AI应用已批量供应,形成了实际验证的计算平台,在无线电调制信号识别、参数估计、认知雷达具备实际的应用,人工智能技术目前在射频微波应用的深度和广度比民用无人驾驶落地的好”,表明射频方面在人工智能的应用开始落地。

NB-IOT和Lora将有可能成为万物互联崛起的切入点,但目前前者的大规模的应用落地还是在探索中,比如智能抄表还是没用上,具体落地应用还需仔细打磨,在PPA中实际功耗需关切,在APP中的应用深度探索。

RFID芯片感觉已经烂大街了,其实如果能在读卡和标签方面的性能做的不错的话还是有机会,因为国外的企业国标专利还没布局,这是对于RFID的重要窗口期,但在工业、军工和航天仅仅还是出货量小的读卡终端的话还是市场小了,同时价格还是有向下的趋势,如果能打通超市、衣服、新零售的话每年都是数十亿颗的出货量。

连接和传输还有一个重要前沿技术趋势就是光子时代带来的光电芯片,这部分中科创星米磊博士提出米70定律即未来光学成本占科技成本的70%。波士顿大学,麻省理工学院,加州大学伯克利分校都在探索光学集成芯片并将算法嵌入其中,国内也有部分成熟和初创公司开始进入这个领域。

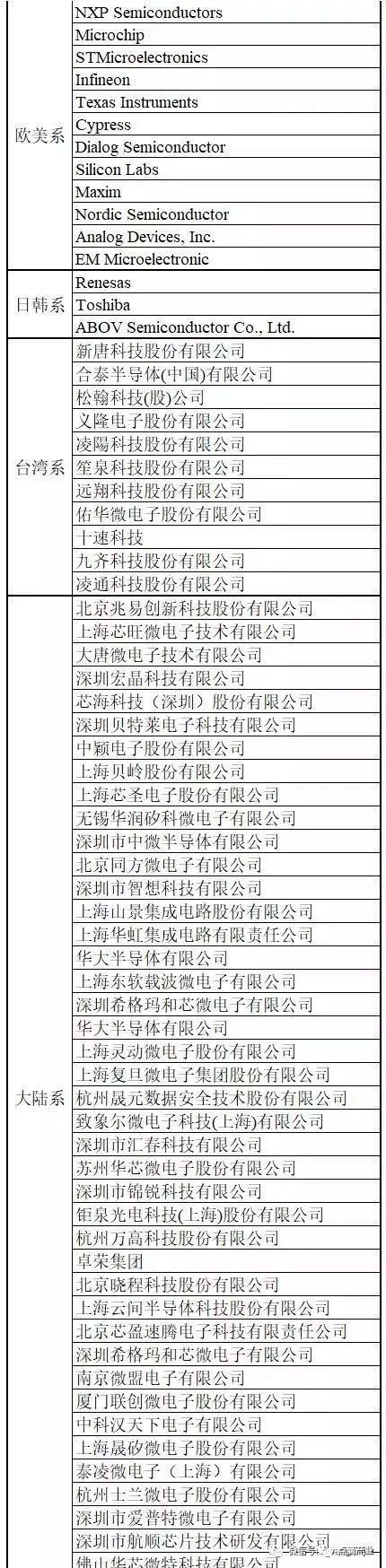

MCU:新型多功能无线、蓝牙、计算集成一体的低功耗MCU将慢慢的受到重视,在边缘计算时代将成为一个控制入口。在中国MCU企业至少也有上百家,成熟比较广的应该是50家左右,这方面大联大的王总积累丰富(企业列表参考),对于国内MCU企业来说,消费级哪怕是32位也会逐步有话语权,何况兆易创新已经在国内市场第三了,但是在利润高的APP的高阶应用工控和汽车,至少还有10年还难以进入主芯片的行列,但应用广泛,生存方式还是先活在往高处走。航顺、致象尔微等新企业也在积极探索落地应用,部分在新三板的企业的现金流压力同样不小,南麟电子、希格码、芯旺、芯海、山景、灵动、泰凌微电子等都在积极探索新的方向。出货量持续不断的增加,但价格真心让人吐血。

RISC-V:RISC-V在CPU和低功耗MCU有突破的机会,生态在逐步建立,国外的SifIve已开始一次性授权收费,同时在国内招兵买马布局;胡振波创立的芯来也力争成为国内RISC-V架构引领者。RISC-V盈利模式还需商榷,生态体系还需加强完善,不过好消息是国内华为、小米及中小型企业逐步拥抱,多少让原来移动端IP老大有危机感。作为打算做IP的企业线家,作为设计企业来讲,可以探索应用RISC在能耗和架构创新。

HPC:HPC高性能计算芯片目前其实是体现在矿机芯片的崛起,造就了比特大陆、嘉楠耘智及一批各种CPS(币芯片)的公司,营收总体不错,前两天7nm中国芯的文章刷屏全国,虽然7nm工艺达到,仅仅是一颗挖矿芯片,难度比通用芯片差距小,还有对社会整体贡献未来如果探索出HPC的应用在安防、气象、交通方面的话值得更加的宣传。不过HPC芯片的成功证明在先进工艺制程还是具备一定能力,同时在特定领域中国可以领先,需把赚的快钱花在通用的云端芯片和终端芯片,打通训练和推理的线的跨越。

云端芯片:中国的玩家也慢慢变得多,融资额也慢慢变得大,开始听到可以“吓掉下巴”,天使轮基本都是1亿美元起,还有3亿美元的,不过明星芯片项目都是这价码,应该越来越习惯。比特大陆、寒武纪、思朗科技、燧原科技、天数智芯等都跨入这个行列,话说会有成功的,无论哪家成功都将是突破英特尔、英伟达的生意,拭目以待,不过软件生态和应用生态必须匹配,路漫漫,更相信成功的是国家队的和有现金流的。

存算一体化绝对是大的趋势,对于特定应用将算法融入存储颗粒或者主控芯片是两种常见做法,总体来说实现起来需要PPA和APP融合,低功耗、兼容性、应用性和小体积,还有一个在工艺中的特色工艺线就是说白了还要去抢晶元,目前国内的知存科技、英韧创、探镜科技等都在探索这方向,后来再创业者估计全球据说不超过3个实验室有实力在做颗粒中的存储调用,预祝成功。

SSD主控真实的芯片的市场占有率全国来说应该是40亿,所以BP中不要拿SSD的市场规模来说,最终国内能存活的理论上大的3-4家,其余还是小的企业,目前国内的SSD芯片企业至少应该有30-40家,重点就要看APP,应用、生态和价格了。

忆阻器(全称记忆电阻器),忆阻器是一种有记忆功能的非线性电阻,基于忆阻的随机存储器的集成度,功耗,读写速度,类神经单元都要比传统的随机存储器优越。目前国内也是积极探索落地,清华微电子的钱鹤老师和吴华强老师走在前列,并探索落地产业化,但工艺和设计尤其在APP中应用落地还需走的更长。

各类铁电、相变存储、磁存储等都是各具优势,在军工、航天、消费都有应用空间,目前都是在解决成本下降的问题即APP中的价格,同时PPA中的面积进入消费级也是重要门槛。

仔细分析67家AI芯片企业,从芯片种类来讲,处理器、存储器、FPGA、XPU(各类PU)、DSP,其中各类PU最多,论难度来讲都不容易,但DSP相对好实现些,大部分安防也是这么做的芯片;FPGA本身的市场来讲全球40亿美金,国内涌现出新旧企业10家左右,但生态工具和国内给机会用可能是最重要的。从应用领域来讲在安防、语音、云端和存储,其中前两者占比至少在所有企业80%以上,其实市场就那么大,能不能容得下这么多?还有实力强劲竞争对手也在列表中,找到能够落地的新的增量市场,重点解决APP的应用、价格和整体新能才是王道。对于AI芯片企业来讲,一般软件和算法实力强,但面对动不动百万千万流片费,还是要经验积累少犯错,真正做出芯片还是第一步,工程化落地和对芯片的服务能力同样重要,国外的服务单都是上百页都是积累的工程经验,这是需要慢慢磨合积累的。

车芯片,2017年全世界汽车芯片市场规模约为280亿美元,我国汽车芯片市场规模约占全球的20%,但国产汽车芯片占比不到1%,绝大部分市场被NXP(恩智浦)、英飞凌、瑞萨、意法半导体、TI等国际厂商等占据。未来汽车芯片的市场规模将达到千亿美元级别,但国内的差距非常大,也说明机会多、机会大。传统汽车内部系统控制所用的电子控制单元(ECU)主要以微控制器(MCU)作为基础。一台汽车里面一般有50个以上的ECU,而ECU里面又有多重PCB和多重MCU、电源、类比等半装置。而高级驾驶辅助系统(ADAS)等新型系统十分复杂,需要不同的系统模块设计,单纯的MCU已满足不了需求。SoC可将不同功能的 IC整合在一起,不仅缩小了体积与IC 间的距离,而且提升了芯片的计算速度。为此,系统单芯片(SoC)成为一个趋势。目前来说,车载MPU、MCU、ASSP、ASIC和电源管理芯片都有创业的机会,但芯片研发2-3年,加上AEC-Q100车规芯片认证和模组级路测验证2-3年,资本基本都熬不过去基本没营收的时期,加上国内车企一般绕不过Tier 1,还要去抱大腿,最好的芯片企业由车企或者Tier 1投资或验证,跑出来的话就是大企业。

单独列出国内差距大的两个产品,涌现新的企业要IDM支撑是最终的模式,PPA至关重要,但决定APP的工艺线更重要,保证差异和特色,同时成本优势。

差距多大:吉林华微电子作为2017年功率半导体十强营收第一名,2017年公司营收16.35亿元,净利润9485.38万元,然而行业全球老大英飞凌70亿欧元的营收。模拟类似,国内比较好的公司产品线也是上千种,同德州仪器的十几万种差距凸显。

还需再提到生态的重要一环EDA,国内涌现的芯禾、华大、博达微、广立微电子及要收购回国的企业有一定的概率会有大的突破,但这样的领域就是钱+人+环境的一体,在自主的“做芯片工具”要求下,未来的20年,中国会有企业走出来。

在此个人看法:PPA和APP是基本了解可以看的,上市路漫漫,优质被并购的企业也是好的选择,重点还是人、人、人,通过与大牛聊天总结3类:

核心领军技术还是在国外,如果国外的核心人物回归接触集成电路全链条和市场线的综合型人才,成功几率相对大些,但创业就是九死一生,因素比较多,但相信这类相对成功率大些,不过这些的对于国内环境和商业模式的突破至关重要。

通过与创始人聊天就了解这一个人的真实水准,是否懂行业,同时对公司发展的路径有明确的规划,再加上对国内商业套路的清楚,也能选择的人员。但对于高校创业的人商业拓展和合作是需要超越的极限。

具备单点核心技术突破单点应用也是好项目好的选择,要不就是大的市场、大的玩法,这个价格战要做好思想准备。

(1)市场化基金甚至集成电路领域的专业基金华登国际、武岳峰、鸿泰基金等现在都是缓兵不动,伺机而行。

(2)市场上的大部分基金都在“小冬眠”,看了大部分的项目,但是估值贵的狠,除非项目真的特别好,要不还是观望观望再观望,都在等调整完成后低估值进入。

集成电路行业2020年1.8万亿市场,中国实际自给率还是不到10%(减去外资贡献),主芯片突破还需要10-15年时间,必定是国内的朝阳行业,创业者能进入,投资的人能进入,上下游能进入,但艰苦卓绝需要想好,十年创业路,回头见崛起。作为行业喜欢者,简单以PPA和APP分析整体行业,深挖方向去帮助创业者,希望与各位交流学习!!

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。